TLDR:

目录

TLDR:

ETF增长与企业国库采用重塑市场动态

价格表现与市场成熟度显示投资者行为演变

2025年,现货比特币ETF和企业国库吸收了1.2倍的新供应量,重塑了需求动态。与历史上周期内70-80%的跌幅相比,比特币当前周期的峰谷跌幅现已限制在50%以内。随着企业采用率增长,数字资产国库持有110万枚BTC,价值899亿美元。美国战略比特币储备持有325,437枚BTC,占目前比特币总供应量的1.6%。比特币正持续从投机资产向机构持有资产转型。这种数字货币已通过受监管的交易所交易基金和企业策略吸引了主要金融机构的参与。

数据显示,现货比特币ETF和数字资产国库在2025年吸收了1.2倍的新供应量。这一转变反映了投资者更广泛的接受度。

ETF增长与企业国库采用重塑市场动态

现货比特币ETF在2025年达到了一个里程碑,改变了该资产的供需状况。摩根士丹利和Vanguard在第四季度扩展了平台,纳入了比特币产品。考虑到Vanguard历来对大宗商品的排除,其决定显得尤为引人注目。这些投资工具吸引了来自投资顾问、机构和散户投资者的资金。

企业采用已超越早期采用者阶段,进入主流金融领域。根据ARK Investment Management和21Shares分析师的说法,“当前周期的统一主题是比特币从一种可选的新货币技术向战略性配置资产的转变。”比特币正在超越“加密”边缘,在我们看来,正逐渐演变成一个机构资产类别。

公司(前身为MicroStrategy)已积累了占总供应量3.5%的持有量。数字资产国库公司持有超过110万枚BTC,价值899亿美元。标准普尔500指数和纳斯达克100指数现已包含如Coinbase和Block等涉足比特币业务的公。

主权兴趣通过美国战略比特币储备得以体现。特朗普政府利用没收的比特币总计325,437枚BTC启动了该储备。这代表了占总供应量1.6%、价值256亿美元的资产。德克萨斯州率先在州层面采用比特币,将其加入储备。

监管进展为机构参与开辟了更清晰的路径。拟议的CLARITY法案将在CFTC和SEC之间建立双重监督机制。该法案提供了包含标准化成熟度测试的合规路线图。这种明确性减少了此前迫使企业转向海外的监管不确定性。

价格表现与市场成熟度显示投资者行为演变

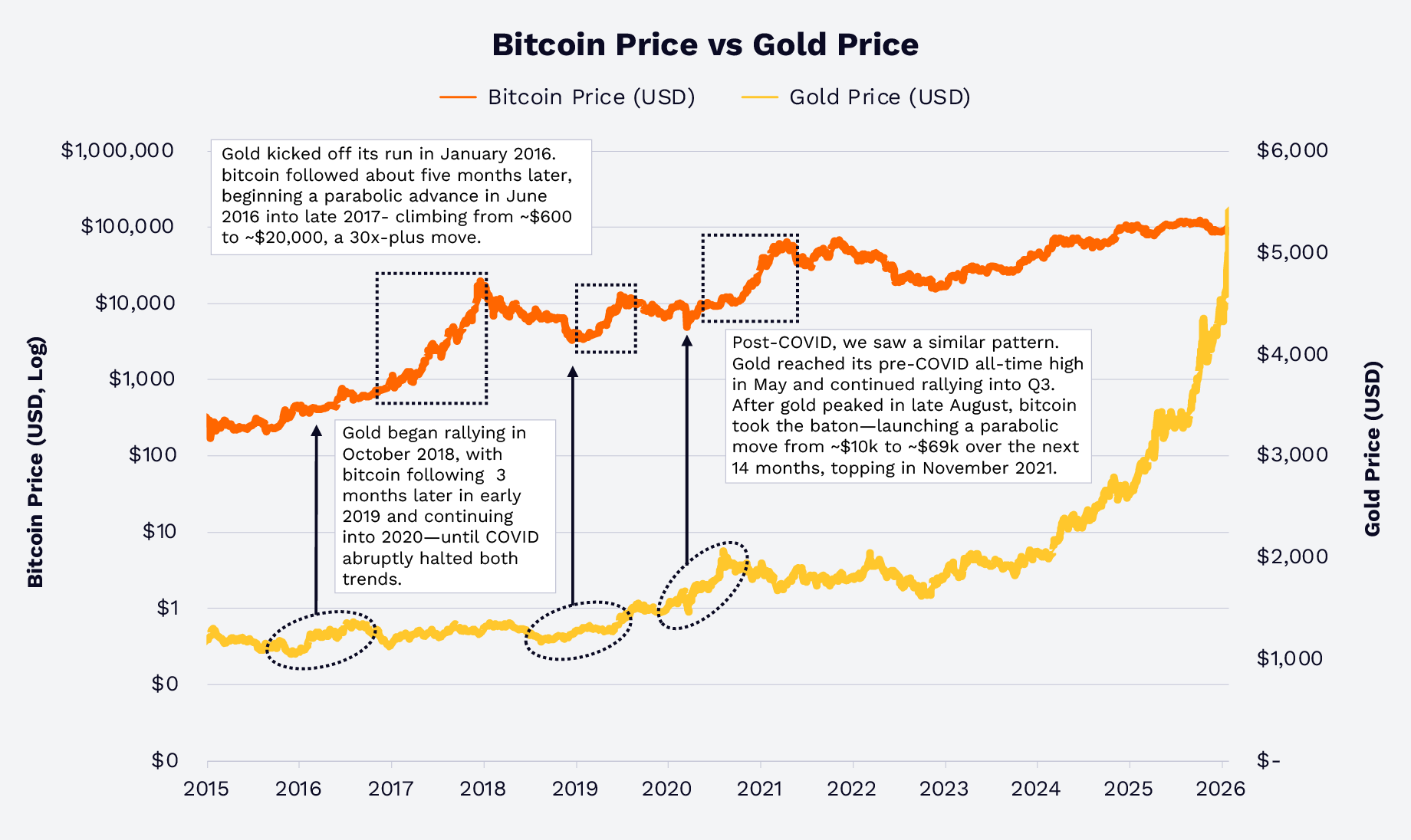

比特币与黄金的关系在整个市场周期中呈现出特定的模式。2025年期间黄金价格飙升了64.7%,而比特币则下跌了6.2%。来自2016年、2019年和2020年的历史数据显示,黄金的价格变动领先于比特币的上涨。现货比特币ETF在不到两年的时间内实现了黄金ETF花费超过15年才达到的目标。

市场波动性指标揭示出一种日趋成熟、风险特征改善的资产。当前周期的峰谷跌幅未超过50%。这与先前周期中跌幅达到70-80%的情况相比更为良性。2026年2月的回调保持了这一趋势。

长期持有策略的表现优于市场择时。一位假设的投资者在2020年至2025年每年的价格高点投入1000美元,获得了正回报。报告指出,“在2026年,比特币的故事重点不再是它能否生存,而更多是它在多元化投资组合中的作用。”即使考虑2026年2月的回调,该策略仍产生了29%的回报。持仓规模和持有期比入场时机更为重要。

相关性分析显示,比特币与传统资产保持较低的相关性。2020年至2026年的周度回报显示,其与黄金的相关系数为0.14。这种低相关性增强了投资组合的多元化益处。结合波动性的降低,比特币呈现出一种不同的风险回报命题。

![[下午市场简报]加密货币市场普遍回落,比特币报67,388美元,以太坊跌至1,957美元](/d/file/20260212/9a56ec5a07bf11f1a0e1b80d425f811e.jpg)